کار با الگوهای کندل استیک ( شمعی ژاپنی )

بیش از دو قرن پیش در ژاپن برای تحلیل قیمت برنج نمودارهای کندل استیک اختراع شد. عمده این معروفیت و استفاده را ژاپنی ها مدیون “مانهیسا هما” در قرن هفدهم میلادی می باشند حال آنکه بیش از دو دهه نیست که نمودارهای شمعی در غرب رواج یافته است و دلیل عمده ترویج این نمونه نمایش نمودار در غرب نیز مربوط به سیستم های رایانه ای می باشد. از لحاظ ماهیت، کندل استیک ها یا برای ترسیم نمودارها و نمایش قیمت برای تحلیل تکنیکال به کار می روند و یا به صورت منفرد ترکیب و شیوه نمایش آنها، ابزاری برای تحلیل و پیش بینی جهت آینده بازار می باشد. عمده دلیل محبوبیت روزافزون استفاده از این نمودارها بین تحلیلگران، راحتی استفاده و مشخص بودن وضعیت صعودی یا نزولی هر کندل استیک بصورت منفرد می باشد. در فصل ۵ توضیحاتی در مورد روش ترسیم نمودارهای کندل استیک ارائه شد.

در این بخش ابتدا به معرفی و نامگذاری کندل استیک ها می پردازیم و سپس کاربرد و معانی الگوهای ترکیبی یا منفرد را توضیح خواهیم داد.

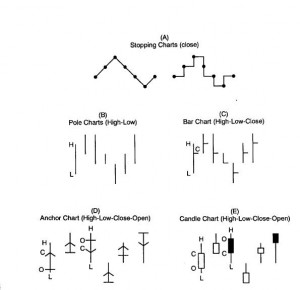

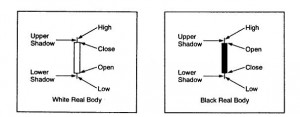

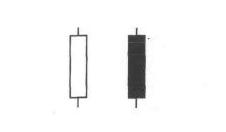

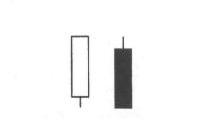

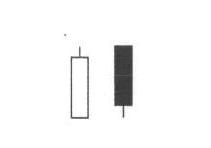

نمایش تغییرات قیمت با اشکال مختلف قابل ترسیم می باشد در شکل بالا قسمت C نحوه نمایش تغییرات قیمت بصورت نمودار میله ای و قسمت E نحوه نمایش تغییرات قیمت بصورت کندل استیک را نمایش می دهد. یک کندل استیک از چهار داده ورودی اصلی تشکیل شده است که عبارت ان از قیمت آغازین (Open) قیمت پایانی (Close) بالاترین قیمت آن بازه زمانی (High) و پایین ترین قیمت آن بازه زمانی (Low). بسته به صعودی (بالاتر بودن قیمت پایان از قیمت آغاز) یا نزولی (پایین تربودن قیمت پایان از قیمت آغاز) یک کندل استیک بالا رونده یا پایین رونده دسته بندی می شود. شکل زیرکندل هایی با بدنه صعودی یا نزولی را نمایش می دهد کندل های صعودی بدنه شفاف (توخالی) و و کندل های نزولی بدنه مشکی (تو پر) دارند. سایه ها نیز حداکثر و حداقل قیمت را در آن بازه زمانی نمایش می دهند.

قبل از آغاز معرفی الگوها سه نکته اساسی در استفاده از الگوهای شمعی حائز اهمیت است که باید رعایت شود.

۱- تشکیل الگوها تنها زمانی مورد توجه قرار می گیرند که تغییرات قیمت دارای

روند باشد. در صورت وجود نداشتن روند صعودی یا نزولی، اهمیت و جهت گیری

برای استفاده از الگوهای کندل استیک برگشتی یا ادامه دهنده وجود ندارد.

۲- الگوهای کندل استیک بازگشتی تنها زمانی در داخل روند علامت بازگشت روند

را اعلام می کنند که این الگوها همزمان با ابزاری دیگر برای بازگشت روند

همراه باشد. تحلیل گران تکنیکال عموما هنگامی به الگو های کندل استیک

بازگشتی اهمیت می دهند که در محدوده حمایت و یا مقاومت خاصی تشکیل شوند.

۳- الگوهای شمعی با وجود اینکه در اغلب موارد نقاط ورود درستی را نشان می

دهند اما نمی توان برای خروج حتما منتظر تشکیل الگوی بازگشتی دیگری ماند و

باید در اینجا نیز ابزارهای دیگر تکنیکال برای خروج استفاده کرد.

الگوهای منفرد عمومی

Long Days

نمودارهایی با بدنه بزرگ و سایه های کوتاه، نشان دهنده قدرت بازار در آن جهت می باشد.

Short Days

نمودارهایی با بدنه کوچک و سایه های کوتاه، نشان دهنده نداشتن قدرت در بازار می باشد.

Black Marubozu

نمودارنزولی بدون سایه بالایی و پایینی

White Marubozu

نمودار صعودی بدون سایه بالایی و پایینی

Closing Marubozu

کندلی Marubozu که در قیمت انتهایی آن سایه وجود ندارد

Opening Marubozu

کندلی Marubozu که در قیمت ابتدایی آن سایه وجود ندارد

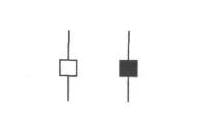

(Spinning Tops (koma

کندلی با سایه های بلند در اطراف بدنه کوتاه

Long-legged Doji

در حالت عمومی دوجی Doji به نمودارهای شمعی اطلاق می شود که قیمت آغاز و

پایان یکسان باشند. Long-legged Doji به نموداری شمعی گفته می شود که قیمت

آغاز و پایان کندل استیک یکسان باشد اما در آن بازه زمانی قیمت سایه های

بلند بالاتر و پایینتر را تشکیل داده است این الگو حاکی از برابری قدرت

خریداران و فروشندگان در آن بازه زمانی می باشد.

(Gravestone Doji(tohba

الگوی کندل استیکی از خانواده دوجی Doji که قیمت آغاز و پایان یکسان می

باشد. سایه بالایی بلند (upper shadow) و نداشتن سایه پایینی یا بسیار

کوتاه بودن سایه پایینی از خصوصیات اصلی این الگوی کندل استیک می باشد

(Dragonfly Doji(tonbo

الگوی دیگری از خانواده دوجی Doji که قیمت آغاز و پایانش یکسان می باشد.

سایه پایینی بلند (Lower shadow) و نداشتن سایه بالایی یا بسیار کوتاه بودن

سایه بالایی از خصوصیات اصلی این الگوی کندل استیک می باشد

اصول استفاده از الگوهای برگشتی صعودی Bullish Reversals

الگوهای صعودی Bullish تشکیل شده از یک، دو و یا سه کندل در انتهای روند نزولی هستند و علامتی برای تغییر جهت روند از نزولی به صعودی می باشند در ادامه به ترتیب الگوهای تک و ترکیبی صعودی (بولیش) را مشاهده می کنیم.

الگوهای تک شمعی One candle

Hammer

الگوی چکش (الگوی هامر) Hammer در انتهای یک روند نزولی تشکیل می شود از خصوصیات این الگو سایه پایینی بلند، سایه بالایی کوتاه (وجود نداشتن سایه بالایی) و بدنه ای حداکثر یک دوم سایه پایینی می باشد. در این الگو رنگ بدنه تفاوتی ندارد اما بدنه صعودی (سفید) قدرت بیشتر این الگو را برای بازگشت روند نشان می دهد.

![]()

Inverted Hammer

الگوی هامر معکوس (چکش معکوس) مانند الگوی چکش در انتهای یک روند نزولی

تشکیل می شود. سایه بالایی بلند، سایه پایینی کوتاه و یا وجود نداشتن سایه

پایینی و بدنه ای حداثر یک دوم سایه بالایی از خصوصیات این الگو می باشد.

در این الگو رنگ بدنه تفاوتی ندارد اما بدنه صعودی (سفید) قدرت بیشتر این

الگو را برای بازگشت روند نشان می دهد.

Bullish Belt Hold

این الگو در بازار بسیار نادر می باشد و مدلی از Opening Marubozu می باشد.

در روند نزولی قیمت آغازین این کندل با گپ (شکاف) رو به پایین باز می شود

اما در ادامه شاهد هیچ سایه پایینی نمی باشیم قیمت از نقطه آغاز رو به بالا

حرکت کرده و بدنه نسبتا بزرگی را شاهد هستیم. اگر سایه و بدنه این الگو

فاصله گپ (شکاف) را پُر نماید می تواند نشانگر آغاز روند صعودی باشد.

![]()

الگوهای ترکیبی دو شمعی Two candles

Bullish Engulfing Pattern

این الگو (پوشاننده صعودی) شامل دو شمع با رنگ های متفاوت است که در انتهای

روند نزولی تشکیل می شود. کل بدنه سفید (صعودی) شمع دوم، بدنه شمع اول

مشکی (نزولی) را پوشش می دهد. اندازه سایه ها در این دو کندل اهمیتی ندارد.

ایجاد شکاف (گپ) بین نقطه پایان کندل اول و نقطه آغاز کندل دوم اهمیت

بیشتری به این الگو برای آغاز روند صعودی می دهد.

Tweezers Bottom

الگوی انبرک پایینی مانند الگوی قبلی شامل دو شمع با رنگ های متفاوت می

باشد. با این تفاوت که ابتدا شمعی نزولی (مشکی) با بدنه بزرگ تشکیل می شود

این شمع فاقد سایه یا با سایه های کوچک می باشد. شمع دوم در دل محدوده قیمت

شمع اول به شکل ستاره (داجی) یا چکش معکوس تشکیل می شود. برای اهمیت بیشتر

تغییر روند از نزولی به صعودی در این الگو، خارج نشدن سایه های شمع دوم از

شمع اول مهم می باشد.

Bullish Harami

الگوی هارامی صعودی نیز در انتهای روند نزولی تشکیل می شود و اخطار تغییر

روند را صادر می کند. شمع اول بدنه مشکی (نزولی) دارد که تمامی بدنه شمع

دوم را پوشش می دهد سایه ها در این الگو اهمیت زیادی ندارند اما خارج نشدن

سایه های شمع دوم از محدوده سایه های شمع اول قدرت بیشتر این الگو را نشان

می دهد.

Bullish Harami Cross

صلیب هارامی صعودی (هارامی کراس) شباهت بسیاری به الگوی قبلی دارد با این

تفاوت که بدنه شمع دوم حتما بصورت داجی (ستاره) تشکیل شده است این الگو در

انتهای روند نزولی تشکیل می شود و اخطار تغییر روند را صادر می کند.

Bullish Piercing Line

در این الگو (پوشش شکاف صعودی) شاهد دو شمع با رنگ های متفاوت هستیم. در

شمع اول بدنه مشکی (نزولی) و شمع دوم بدنه ای سفید (صعودی) با نقطه پایانی

پایین تر از نقطه آغازین شمع قبلی می بینیم و نقطه آغاز شمع دوم با شکافی

نزولی نسبت به پایان شمع اول شروع شده است. این الگو در انتهای روند نزولی

تشکیل شده و نمایشگر آغاز روند صعودی می باشد.

الگوهای ترکیبی سه شمعی Three candles

Bullish Abandoned Baby

این الگو (کودک رها شده صعودی) در بازار مبادلات ارز خیلی کم به وجود می

آید. در انتهای روند نزولی پس از یک شمع نزولی قوی شکافی نزولی تا شمع بعدی

بوجود می آید شمع بعدی بصورت ستاره (داجی) بسته می شود و فاصله بسته شدنش

تا شمع بعدی نیز دارای شکاف است. با سفید (صعودی) بسته شدن بدنه شمع سوم

اخطار پایان روند نزولی و آغاز روند صعودی به وجود می آید.

Morning Star

الگوی ستاره صبحگاهی از مجموع سه شمع در انتهای روند نزولی تشکیل می شود

شمع اول نزولی و پرقدرت، شمع دوم با شکاف (گپ) نزولی آغاز شده و بدنه آن

میتواند نزولی یا صعودی باشد ولی در غالب موارد بدنه و سایه های بزرگی

ندارد و شمع سوم یک شمع صعودی است که آغاز آن با شکاف (گپ) صعودی نسبت به

شمع دوم آغاز شده است. این سه شمع اخطار روند صعودی را در انتهای روند

نزولی اعلام می نمایند.

Morning Doji Star

ترکیب این الگوی سه شمعی بسیار شبیه به الگوی ستاره صبحگاهی می باشد با این

تفاوت که بین شمع اول و دوم به علاوه بین شمع دوم و سوم شکافی دیده نمی

شود شمع اول پرقدرت و نزولی، شمع دوم دوجی Doji و شمع سوم دارای بدنه صعودی

می باشد. با بسته شدن صعودی شمع سوم اخطار انتهای روند نزولی و آغاز روند

صعودی اعلام می شود.

Bullish Tri-Star

الگوی سه ستاره صعودی از ترکیب سه شمع Doji مانند تشکیل شده اندازه سایه ها

در این سه شمع حائز اهمیت نمی باشد اما وجود شکاف (گپ) نزولی بین شمع اول و

دوم و شکاف صعودی بین شمع دوم و سوم بر قدرت این الگو برای تغییر روند از

نزولی به صعودی می افزاید.

Three White Soldiers

الگوی سه مکعب سفید از سه شمع صعودی با بدنه های توخالی و صعودی قوی تشکیل

شده است.سایه ها غالبا کوتاه و ایجاد شکاف نزولی بین شمع اول، دوم و شکاف

نزولی بین شمع دوم و سوم وجود دارد. با بسته شدن شمع سوم اخطار قوی تغییر

روند از نزولی به صعودی ایجاد می شود.

اصول استفاده از الگوهای برگشتی Bearish Reversals

الگوهای بریش Bearish تشکیل شده از یک، دو یا سه کندل در انتهای روند صعودی هستند و علامتی برای تغییر جهت روند از صعودی به نزولی می باشند در ادامه به ترتیب الگوهای تک و ترکیبی نزولی (بیریش) را مشاهده می کنیم.

الگوهای تک شمعی One candle

Hanging Man

الگوی Hanging Man (مرد دارزده) در انتهای یک روند صعودی تشکیل می شود از

خصوصیات این الگو سایه پایینی بلند، سایه بالایی کوتاه (وجود نداشتن سایه

بالایی) و بدنه ای حداکثر یک دوم سایه پایینی می باشد. در این الگو رنگ

بدنه تفاوتی ندارد اما بدنه نزولی (مشکی) قدرت بیشتر این الگو را برای

بازگشت روند نشان می دهد.

![]()

Shooting Star

الگو شوتینگ استار (الگوی ستاره رها شده) مانند الگوی قبلی در انتهای یک

روند صعودی تشکیل می شود. سایه بالایی بلند، سایه پایینی کوتاه و یا وجود

نداشتن سایه پایینی و بدنه ای حداثر یک دوم سایه بالایی از خصوصیات این

الگو می باشد. در این الگو رنگ بدنه تفاوتی ندارد اما بدنه نزولی (مشکی)

قدرت بیشتر این الگو را برای بازگشت روند نشان می دهد.

Bearish Belt Hold

این الگو در بازار بسیار نادر می باشد و مدلی از Opening Marubozu می باشد.

در روند صعودی قیمت آغازین این کندل با گپ (شکاف) رو به بالا باز می شود

اما در ادامه شاهد هیچ سایه بالایی نمی باشیم. قیمت از نقطه آغاز رو به

پایین حرکت کرده و بدنه نسبتا بزرگی را شاهد هستیم. اگر سایه و بدنه این

الگو فاصله گپ (شکاف) را پُر نماید می تواند نشانگر آغاز روند صعودی باشد.

الگوهای ترکیبی دو شمعی Two candles

Bearish Engulfing

این الگو (پوشاننده نزولی) شامل دو شمع با رنگ های متفاوت است که در انتهای روند صعودی تشکیل می شود. کل بدنه مشکی (نزولی) شمع دوم، بدنه شمع اول سفید (صعودی) را پوشش می دهد. اندازه سایه ها در این دو کندل اهمیتی ندارد. ایجاد شکاف (گپ) بین نقطه پایان کندل اول و نقطه آغاز کندل دوم اهمیت بیشتری به این الگو برای آغاز روند نزولی می دهد.

Tweezers Top

الگوی انبرک بالایی مانند الگوی قبلی شامل دو شمع با رنگ های متفاوت می

باشد. با این تفاوت که ابتدا شمعی صعودی (سفید) با بدنه بزرگ تشکیل می شود

این شمع فاقد سایه یا با سایه های کوچک می باشد. شمع دوم در دل محدوده قیمت

شمع اول به شکل ستاره (داجی) یا چکش تشکیل می شود. برای اهمیت بیشتر تغییر

روند از صعودی به نزولی در این الگو، خارج نشدن سایه های شمع دوم از شمع

اول مهم می باشد.

Bearish Harami

این الگو نیز در انتهای روند صعودی تشکیل می شود و اخطار تغییر روند را

صادر می کند. شمع اول بدنه سفید (صعودی) دارد که تمامی بدنه شمع دوم را

پوشش می دهد سایه ها در این الگو اهمیت زیادی ندارند اما خارج نشدن سایه

های شمع دوم از محدوده سایه های شمع اول قدرت بیشتر این الگو را نشان می

دهد.

![]()

Bearish Harami Cross

صلیب هارامی نزولی شباهت بسیاری به الگوی قبلی دارد با این تفاوت که بدنه

شمع دوم حتما بصورت داجی (ستاره) تشکیل شده است. این الگو در انتهای روند

صعودی تشکیل می شود و اخطار تغییر روند را صادر می کند.

![]()

Dark Cloud Cover

در این الگو (پوشای ابر مشکی) شاهد دو شمع با رنگ های متفاوت هستیم در شمع

اول بدنه سفید (صعودی) و شمع دوم بدنه ای مشکی (نزولی) با نقطه پایانی

بالاتر از نقطه آغازین شمع قبلی می بینیم و نقطه آغاز شمع دوم با شکافی

صعودی نسبت به پایان شمع اول شروع شده است. این الگو در انتهای روند صعودی

تشکیل شده و نمایشگر آغاز روند نزولی می باشد.

الگوهای ترکیبی سه شمعیThree candles

Abandoned Baby Pattern

این الگو (کودک رها شده نزولی) در بازار مبادلات ارز خیلی کم به وجود می

آید. در انتهای روند صعودی پس از یک شمع صعودی قوی شکافی صعودی تا شمع بعدی

به وجود می آید. شمع بعدی بصورت ستاره(داجی) بسته می شود و فاصله بسته

شدنش تا شمع بعدی نیز دارای شکاف است. با مشکی (نزولی) بسته شدن بدنه شمع

سوم اخطار پایان روند صعودی و آغاز روند نزولی به وجود می آید.

Evening Star

الگوی ستاره عصرگاهی از مجموع سه شمع در انتهای روند صعودی تشکیل می شود

شمع اول صعودی و پرقدرت، شمع دوم با شکاف (گپ) صعودی آغاز شده و بدنه آن

میتواند نزولی یا صعودی باشد ولی در غالب موارد بدنه و سایه های بزرگی

ندارد و شمع سوم یک شمع نزولی است که آغاز آن با شکاف (گپ) نزولی نسبت به

شمع دوم آغاز شده است. این سه شمع اخطار روند نزولی را در انتهای روند

صعودی اعلام می نمایند.

Evening Doji Star

ترکیب این الگوی سه شمعی بسیار شبیه به الگوی ستاره عصرگاهی می باشد با این

تفاوت که بین شمع اول و دوم به علاوه بین شمع دوم و سوم شکافی دیده نمی

شود شمع اول پرقدرت و صعودی، شمع دوم Doji و شمع سوم دارای بدنه نزولی می

باشد. با بسته شدن نزولی شمع سوم اخطار انتهای روند صعودی و آغاز روند

نزولی اعلام می شود.

Bearish Tri-Star

الگوی سه ستاره نزولی از ترکیب سه شمع Doji مانند تشکیل شده، اندازه سایه

ها در این سه شمع حائز اهمیت نمی باشد اما وجود شکاف (گپ) صعودی بین شمع

اول و دوم و شکاف نزولی بین شمع دوم و سوم بر قدرت این الگو برای تغییر

روند از صعودی به نزولی می افزاید.

Three Black Crows

الگوی سه اهرم مشکی از سه شمع نزولی با بدنه های توپر و نزولی قوی تشکیل

شده است. سایه ها غالبا کوتاه و ایجاد شکاف صعودی بین شمع اول، دوم و شکاف

صعودی بین شمع دوم و سوم وجود دارد. با بسته شدن شمع سوم اخطار قوی تغییر

روند از صعودی به نزولی ایجاد می شود.

اشناسایی اصول استفاده از الگوهای ادامه دهنده

Downside Tasuki Gap

این الگو در میانه روند نزولی به وجود می آید. قبل از تکمیل دو شمع انتهایی

الگو، شکاف نزولی همراه با شمع نزولی دیده می شود شمع بعدی با اینکه صعودی

می باشد اما تمام محدوده شکاف را پر نمی کند و با بسته شدن در محدوده شمع

قبلی یا در محدوده شکاف میتوان انتظار داشت بازار به روند نزولی خود ادامه

دهد.

Upside Tasuki Gap

این الگو در میانه روند صعودی به وجود می آید. قبل از تکمیل دو شمع انتهایی

الگو، شکاف رو به بالا همراه با شمع صعودی دیده می شود شمع بعدی با اینکه

نزولی می باشد اما تمام محدوده شکاف را پر نمی کند و با بسته شدن در محدوده

شمع قبلی یا در محدوده شکاف میتوان انتظار داشت بازار به روند صعودی خود

ادامه دهد.

Separating Lines

الگوی خطوط تفکیک شده تنها با ایجاد دو شمع در میانه روند اخطار ادامه روند

را اعلام می کند. در دو حالت نزولی و صعودی این الگوها دو شکاف قبل از شمع

اول و بعد از شمع اول به وجود می آید. شمع دوم این الگو حتما باید در جهت

اصلی روند بسته شود و قبل از خود همانطور که اشاره شد شکاف را داشته باشد.

با اینکه این الگو بسیار نادر می باشد اما از اطمینان بالایی برای ادامه

روند برخوردار است.

In Neck Line و On Neck Line

این دو الگو نیز شباهت بسیاری به الگوهای ادامه دهنده قبلی دارند با این

تفاوت که قبل از شمع اول شکاف دیده نمی شود اما در فاصله شمع اول و دوم

حتما شکاف وجود دارد و قیمت پایانی شمع دوم در محدوده بدنه شمع اول بسته

نمی شود این الگو نیز برای ادامه روند قابل اطمینان می باشد.

Falling Three Methods

الگوی سه واحد رد شده در میانه روند نزولی تشکیل می شود. شمع اول با بدنه

ای نسبتا بزرگ، نزولی می باشد سه شمع بعدی هیچ کدام منفرد و در مجموع قیمت

بالایی شمع اول را رو به بالا رد نمی کنند. در این حالت با بسته شدن شمعی

نزولی، پایین تر از تمامی چهار شمع قبلی میتوان انتظار ادامه روند نزولی را

داشت.

Rising Three Methods

الگوی سه واحد ترقی یافته در میانه روند صعودی تشکیل می شود. شمع اول با

بدنه ای نسبتا بزرگ، صعودی می باشد سه شمع بعدی هیچ کدام منفرد و در مجموع

قیمت پایینی شمع اول را رو به پایین رد نمی کنند. در این حالت با بسته شدن

شمعی صعودی، بالاتر از تمامی چهار شمع قبلی میتوان انتظار ادامه روند صعودی

را داشت.

شناسایی اصول انجام ترکیبی از الگوهای شمعی با S & R

برای نمونه و آشنایی شما، مثالی از نمودار روزانه یورو به دلار را در

چارت زیر مشاهده می کنید. در این مثال سعی شده با ترکیب دروسی که تا به حال

آموخته اید با الگوهای شمعی ژاپنی نحوه استفاده از این الگوها آموزش داده

شود.

دایره A الگوی ادامه دهنده Rising Three Methods را نمایش می دهد که همزمان

با برخورد قیمت با ۱۶۱ درصد فیبوناچی پروجکشن به وجود آمده است. شکسته شدن

این الگوی ادامه دهنده با شکسته شدن رزیستنس ۱۶۱ درصد فیبوناچی پروجکشن

روند قبل از آن به وجود آمده و نشان دهنده ادامه روند صعودی می باشد.

دایره B الگوی برگشتی Bearish Engulfing را نمایش می دهد که تشکیل این

الگوی شمعی ژاپنی همزمان با برخورد قیمت با خط ۲۶۱ درصد فیبوناچی پروجکشن

می باشد. این الگو نشان دهنده پایان روند صعودی و آغاز یک روند نزولی است.

به خوبی در نمودار میتوان این تغییر جهت روند را مشاهده کرد.

تشکیل الگوهای شمعی ژاپنی در دایره C و D مترادف با محدوده ساپورت هایی در

گذشته قیمت بوده است. این محدوده ها به همراه الگوهای شمعی ژاپنی به وجود

آمده در آنها، روند کوتاه قبل از خود را از حالت نزولی به حالت صعودی تبدیل

کرده اند. در الگوی دایره C یک شمع ژاپنی Long-legged Doji و در دایره D

الگوی Bullish Harami Cross دیده می شود.

در دایره E الگوی Shooting Star همزمان با رسیدن قیمت به محدوده رزیستنس به

وجود آمده است. الگوهای دیگر بازگشتی در این محدوده دیده می شود. این الگو

همزمان با رسیدن قیمت به رزیستنس، باعث ایجاد روند نزولی در پایان روند

صعودی شده است.

در دایره F الگوی Bearish Harami همزمان با برخورد قیمت به میانگین متحرک

۵۵ روزه که حکم رزیستنس را دارد باعث تغییر جهت روند صعودی کوتاه مدت در

جهت روند نزولی بلند مدت شده است.